- 消費動向

- 生活者トレンド

2025-02-25

ID-POS市場分析 vol.4(後編)

「フレーバーのど飴」を徹底分析!いつ・どんな人から人気?

2月も下旬となり、翌月3月は例年、花粉のピークを迎える月となります。花粉の飛散が本格化する3月は携帯しやすい手軽なケア商品としての「のど飴」の需要が高まる時期といえます。

のど飴には、「フルーツ系」や「はちみつ系」など様々なフレーバーが展開されております。では、フレーバーごとの売上動向や購入者の属性など、違いはあるのでしょうか。また、人気フレーバーの中でも商品ごとにどのような特長があるのでしょうか。

そこで、ID-POS市場分析vol.4の後編となる今回は「フレーバーのど飴」をテーマとし、「フルーツフレーバーのど飴」と「はちみつフレーバーのど飴」の2分類ごとに売上の特長やどんな商品がどんな人から人気なのか、などの疑問をID-POSデータから紐解いていきます。なお、前編ではのど飴市場全体の分析も行っていますので、是非そちらもご覧ください。

※ID-POSデータとは

POS(Point Of Sales、ポス)とは、いつ・どの商品が・どんな価格で・いくつ売れたのか?を記録・管理する仕組みのことです。ID-POSは「POS」に「顧客ID」がひも付いたものであり、だれが買ったのか?まで把握することができるため、より精緻な購買分析に役立てることができます。

※今回の分析ではフレーバーのど飴25商品をパッケージや商品名に基づき「フルーツフレーバーのど飴」と「はちみつフレーバーのど飴」に分類

フルーツフレーバーのど飴(14商品):

「アサヒ シーズケースのど飴糖類0 84g」、「アサヒ バヤリースとろける果実のど飴 120g」、「カンロ まるごとしぼった果物のど飴 80g」、「カンロ ノンシュガー果実のど飴 90g」、「カンロ 健康のど飴桃 80g」、「カンロ 健康のど飴梅 90g」、「カンロ 健康のど飴檸檬ハーブ 80g」、「パイン 冷たいのど飴さくらんぼ 60g」、「パイン 粉雪のど飴苺 60g」、「ロッテ フルーツのど飴 11粒」、「味覚糖 邪払のど飴 72g」、「扇雀飴 幻の柑橘 直七のど飴 80g」、「UHAピピンe−maのど飴袋グレープ 50g」、「UHAピピンe−maフルーツチェンジ袋50g」

はちみつフレーバーのど飴(11商品):

「アサヒ ほっとレモンのど飴 80g」、「アサヒくまのプーさんデザインはちみつ57g」、「アトリオン製菓 温かしょうがのど飴 100g」、「カンロ はちみつレモンCのど飴 75g」、「カンロ 健康のど飴たたかうマヌカハニー80g」、「カンロ 健康のど飴はちみつ柚子茶 80g」、「ノーベル製菓 はちみつきんかんのど飴110g」、「ロッテ はちみつカリンのど飴 11粒」、「味覚糖 味覚糖のど飴EX袋 90g」、「扇雀飴 はちみつ100%のキャンデー 51g」、「榮太樓 しょうがはちみつのど飴 70g」

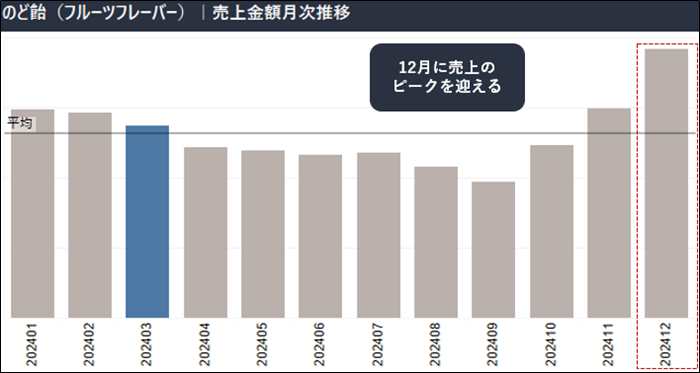

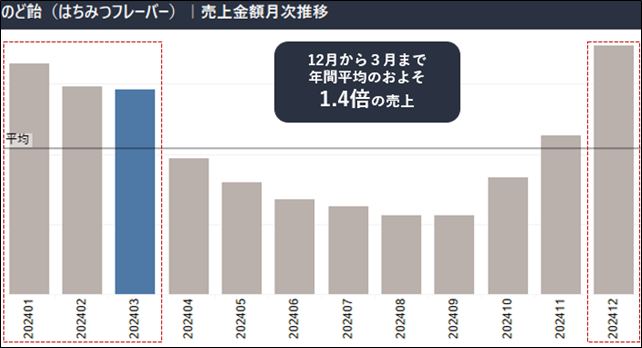

「フレーバーのど飴」全体の売上ピークは12月。中でも「はちみつフレーバーのど飴」は3月まで年間売上のおよそ1.4倍をキープ。

フルーツフレーバーの中で最も売れるのは「アサヒ バヤリースとろける果実のど飴」。リピート率では「ロッテ フルーツのど飴」が第1位に。

はちみつフレーバーの中で最も売れるのは「ノーベル製菓 はちみつきんかんのど飴」。リピート率では「ロッテ はちみつカリンのど飴」が第1位に。

フルーツフレーバーのど飴を商品ごとに購入層を比較。単一フレーバー商品は女性、複数フレーバー商品は男性に好まれる傾向。

はちみつフレーバーのど飴を商品ごとに購入層を比較。健康志向の商品は女性、機能性商品は男性に好まれる傾向。

「フレーバーのど飴」の売上ピークは12月。中でも「はちみつフレーバーののど飴」は3月まで年間売上のおよそ1.4倍をキープ。

まずは「フルーツフレーバーのど飴」の売上推移を見ていきます。「フルーツフレーバー」では12月に急激に売上が増加し、その後、ほとんど年間平均売上まで戻る傾向がみられました。気温が急激に低下する12月に、「フルーツフレーバーのど飴」の需要が急激に高まるのかもしれません。

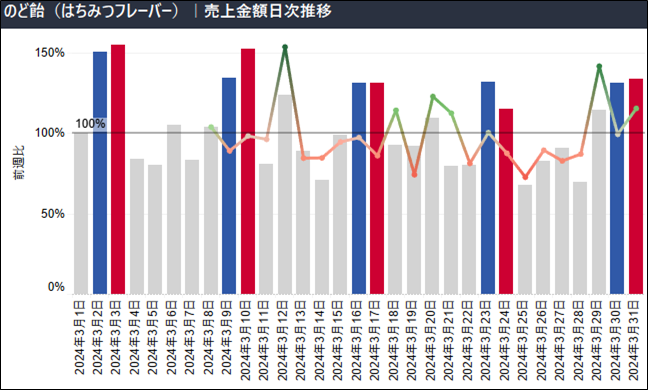

それでは、「はちみつフレーバーのど飴」の売上推移はどうでしょうか。「フルーツフレーバーのど飴」と同様に、12月に急激に売上が増加します。そして3月まで年間平均をおよそ1.4倍上回る売上を継続しています。3月の売上を日次推移でみていくと、3月初旬では売上が前週比の150%を超える日も散見されました。

これは、花粉の飛散開始が本格化するタイミングで、多くの消費者が早めの花粉症対策として「はちみつフレーバーのど飴」を購入していると考えられます。

また、日次推移では土曜日や日曜日の売上が高くなっていることから、週末に外出が増えることで花粉の影響を受けやすくなり、「はちみつフレーバーのど飴」の重要が高まっていると考えられます。これは、週明けに備えたまとめ買いや家庭での備蓄用として購入されるケースが多いのではないかと推察できます。

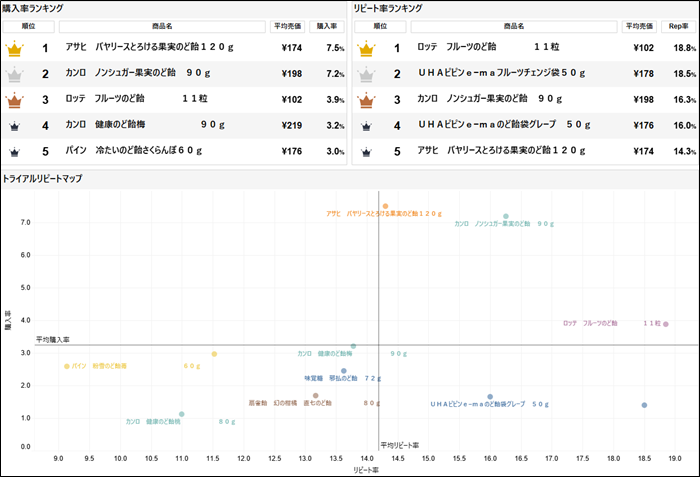

フルーツフレーバーのど飴の中で最も売れるのは「アサヒ バヤリースとろける果実のど飴」。リピート率では「ロッテ フルーツのど飴」が第1位に。

続いて、「フルーツフレーバーのど飴」の中でも、どのような商品が売れているのか、購入率とリピート率のランキングをそれぞれ見ていきます。まず、購入率第1位は「アサヒ バヤリースとろける果実のど飴120g」(7.5%)でした。続いて第2位は「カンロ ノンシュガー果実のど飴90g」(7.2%)、第3位は「ロッテ フルーツのど飴 11粒」(3.9%)となっておりました。

次にリピート率第1位は「ロッテ フルーツのど飴 11粒」(18.8%)でした。続いて第2位は「UHAピピンe-maフルーツチェンジ袋 50g」(18.5%)、第3位は「カンロ ノンシュガー果実のど飴90g」(16.3%)となっておりました。

購入率とリピート率を組み合わせたトライアルリピートマップを見ると「アサヒ バヤリースとろける果実のど飴120g」や「カンロ ノンシュガー果実のど飴90g」、「ロッテ フルーツのど飴 11粒」は購入率・リピート率ともに高く、新規顧客とリピーターの両方から支持されていることが伺えます。

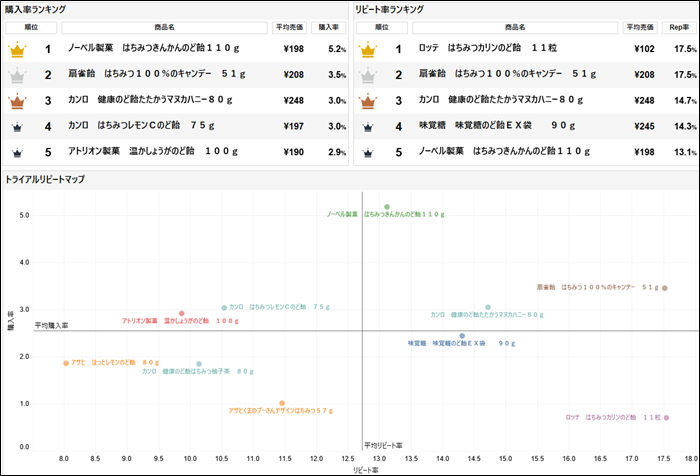

はちみつフレーバーのど飴の中で最も売れるのは「ノーベル製菓 はちみつきんかんのど飴」。リピート率では「ロッテ はちみつカリンのど飴」が第1位に。

続いて「はちみつフレーバーのど飴」の中でも、どのような商品が売れているのか、購入率とリピート率のランキングをそれぞれ見ていきます。まず、購入率第1位は「ノーベル製菓 はちみつきんかんのど飴110g」(5.2%)でした。続いて第2位は「扇雀飴 はちみつ100%のキャンデー 51g」(3.5%)、第3位は「カンロ 健康のど飴たたかうマヌカハニー80g」(3.0%)となっておりました。

次にリピート率第1位は「ロッテ はちみつカリンのど飴 11粒」(17.5%)でした。続いて第2位は「扇雀飴 はちみつ100%のキャンデー 51g」(17.5%)、第3位は「カンロ 健康のど飴たたかうマヌカハニー80g」(14.7%)となっておりました。

トライアルリピートマップでは、「ノーベル製菓 はちみつきんかんのど飴110g」や「扇雀飴 はちみつ100%のキャンデー 51g」、「カンロ 健康のど飴たたかうマヌカハニー80g」が購入率・リピート率ともに高い位置にあり、新規顧客とリピーターの両方から支持されていることが伺えます。

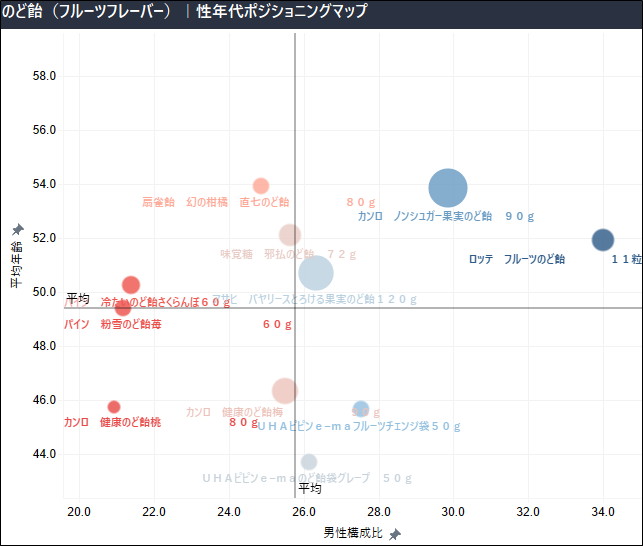

フルーツフレーバーのど飴を商品ごとに購入層を比較。単一フレーバー商品は女性、複数フレーバー商品は男性に好まれる傾向。

最後に、「フルーツフレーバーのど飴」と「はちみつフレーバーのど飴」はそれぞれどのような層に好まれているのかを比較するため、各商品購入者の男性構成比を横軸、平均年齢を縦軸、売上規模を円のサイズとした性年代ポジショニングマップを見ていきます。

まず、「フルーツフレーバーのど飴」において、男女の違いとしてマップの左側(女性側)と右側(男性側)を比較していきます。左側には「カンロ 健康のど飴桃 80g」や「パイン 粉雪のど飴苺 60g」、「パイン 冷たいのど飴さくらんぼ 60g」などが位置していました。右側には「カンロ ノンシュガー果実のど飴 90g」や「ロッテ フルーツのど飴 11粒」などが位置しています。このことから、「フルーツフレーバーのど飴」の中でも1商品に1つのフレーバーが含まれている商品は女性に好まれ、1商品に複数のフレーバーが含まれている商品は男性に好まれていることが分かります。

はちみつフレーバーのど飴を商品ごとに購入層を比較。健康志向の商品は女性、機能性商品は男性に好まれる傾向。

続いて、「はちみつフレーバーのど飴」において、男女の違いを見ていきます。左側には「アサヒ くまのプーさんデザインはちみつ 57g」や「カンロ はちみつレモンCのど飴 75g」、「カンロ 健康のど飴はちみつ柚子茶」などが位置していました。右側には「ノーベル製菓 はちみつきんかんのど飴 110g」や「味覚糖 味覚糖のど飴EX袋 90g」、「ロッテ はちみつカリンのど飴 11粒」などが位置していました。このことから、「はちみつフレーバーののど飴」の中でもビタミンCや柚子成分が配合された健康志向の商品は女性に好まれ、喉のケア効果や機能性が強調された商品は男性に好まれていることがわかりました。

また、年代による違いをみていくと上側(高年層より)には「ノーベル製菓 はちみつきんかんのど飴 110g」や「アトリオン製菓 温かしょうがのど飴 100g」、「味覚糖 味覚糖のど飴EX袋 90g」などが位置しています。下側(若年層より)には「カンロ 健康のど飴はちみつ柚子茶 80g」や「ロッテ はちみつカリンのど飴 11粒」、「カンロ 健康のど飴たたかうマヌカハニー 80g」、「アサヒ ほっとレモンのど飴 80g」などが位置していました。このことから、大容量パッケージの商品は比較的高年層から好まれ、小容量パッケージの商品は比較的若年層から好まれていることがわかりました。

年間を通した売上のトレンドや別チャネル・別カテゴリのトレンド・商品ポジションも把握可能。

今回は「のど飴」に関する直近1年間の市場に焦点を当てた分析でしたが、特定のシーズンに焦点をあてた分析や、別の販売チャネル・別のカテゴリの分析も可能です。ID-POS分析についてご興味のある方はお気軽にお問い合わせください。

また、ID-POS以外にもPontaデータを活用した分析や企業データの分析代行などアナリティクスサービスもご提供しております。詳しくは弊社のアナリティクスページをご確認ください。

※ロイヤリティ マーケティングでは、Ponta会員規約および個人情報保護法、その他の法令・ガイドラインに則り、セキュリティ上厳重に管理された環境のもと、個人を特定できない状態でマーケティング分析を行っております。

※本コラムに記載された商品・サービス名は各社の商標または登録商標です。

■データについて

今回使用するデータは以下です。

・期間:2024/01/01~2024/12/31

・抽出元:地方スーパーマーケットにおけるのど飴カテゴリの購買

・対象者:Ponta会員

【引用・転載の際のクレジット表記のお願い】

調査結果引用・転載の際は、“「Pontaリサーチ」調べ”とクレジットを記載していただきますようお願い申し上げます。

最新の自主調査や分析レポートをお届けするメルマガを配信!登録はこちら

-

1月 26, 2026

#ライフスタイル

#生活者トレンド

推し活をしていると回答した人は全体の36.1%。男女とも30代以下の約半数は推し活をしている。

推しのジャンルは、「日本のアイドル」の回答が24.4%と最も多く、次いで、「歌手・ミュージシャン」が23.6%、「スポーツ選手」が22.3%だった。

推し活で感じたポジティブなことは「癒される・安心」の回答が35.6%と最も多く、幸福度を高める出来事として最も重視されているのは「毎日が楽しい」。

推し活で感じたネガティブな出来事は「お金の浪費」の回答が17.1%と最も多く、幸福度が下がる出来事として「推しの言動に対する不満」が最も重視されている。

「テーマパーク・エンタメ施設」推しが最も幸福度の指数が高く、51.5点となった。「スポーツ選手」「乗り物」推しは身体的な幸福度の指数が高い傾向が見られた。

-

1月 26, 2026

2026年は使う?守る?「お金と投資」に関する調査 ラジオ番...

#ライフスタイル

#生活者トレンド

2026年、お金に関して「引き続き我慢の年」が約4割でトップ。節約・防衛モードで、お金の使い方に慎重さがうかがえる

後悔しない支出は「旅行・エンタメ」「健康・美容」など、経験や自己投資が上位

約6割が大きな買い物は控える

減税・給付金があっても、すぐに消費するより「備え」と「投資」へ

投資は慎重姿勢が主流。新NISAを認知しつつも未利用の人は36.0%

-

1月 19, 2026

ID-POS市場分析 vol.7 激動のビール市場を分析!購...

#消費動向

#生活者トレンド

ビール類の2025年12月売上金額シェアランキング、第1位は「アサヒ スーパードライ」。対昨年比では「サントリー 金麦」が第1位。

購入者面|人気ブランドは性年代での偏りが少ない。「のどごし<生>」は高齢層・「晴れ風」、「スタイルフリー」は女性・「GOLDSTAR」は男性からの人気を確立。

カテゴリ面|ノンアルコール→発泡酒・新ジャンル→ビールの順に平均年齢が高く、サッポロとサントリーは分布傾向が類似。

成分面|糖質よりもプリン体の含有量の方がブランド間の違いを創出。いずれも中間的な商品の売上本数が多い。